Pengertian Dividen

Berdasarkan Pasal 4 ayat (1) huruf g UU PPh yang termasuk objek pajak adalah dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi kecuali ditentukan lain oleh ketentuan perpajakan. Dalam penjelasan Pasal 4 ayat (1) huruf g, ditegaskan pula bahwa termasuk dalam pengertian dividen adalah:

- pembagian laba baik secara langsung ataupun tidak langsung, dengan nama dan dalam bentuk apapun;

- pembayaran kembali karena likuidasi yang melebihi jumlah modal yang disetor;

- pemberian saham bonus yang dilakukan tanpa penyetoran termasuk saham bonus yang berasal dari kapitalisasi agio saham;

- pembagian laba dalam bentuk saham;

- pencatatan tambahan modal yang dilakukan tanpa penyetoran;

- jumlah yang melebihi jumlah setoran sahamnya yang diterima atau diperoleh pemegang saham karena pembelian kembali saham-saham oleh perseroan yang bersangkutan;

- pembayaran kembali seluruhnya atau sebagian dari modal yang disetorkan, jika dalam tahun-tahun yang lampau diperoleh keuntungan, kecuali jika pembayaran kembali itu adalah akibat dari pengecilan modal dasar (statuter) yang dilakukan secara sah;

- pembayaran sehubungan dengan tanda-tanda laba, termasuk yang diterima sebagai penebusan tanda-tanda laba tersebut;

- bagian laba sehubungan dengan pemilikan obligasi;

- bagian laba yang diterima oleh pemegang polis;

- pembagian berupa sisa hasil usaha kepada anggota koperasi;

- pengeluaran perusahaan untuk keperluan pribadi pemegang saham yang dibebankan sebagai biaya perusahaan.

Jelas kita ketahui bahwa pengertian dividen mempunyai arti yang luas, pengertian diatas merupakan pengertian dividen secara formal, namun dalam penjelasan Pasal 4 ayat (1) huruf g ini juga menjelaskan bahwa dalam praktek sering dijumpai pembagian atau pembayaran dividen secara terselubung, misalnya dalam hal pemegang saham yang telah menyetor penuh modalnya dan memberikan pinjaman kepada perseroan dengan imbalan bunga yang melebihi kewajaran. Apabila terjadi hal yang demikian maka selisih lebih antara bunga yang dibayarkan dan tingkat bunga yang berlaku di pasar, diperlakukan sebagai dividen. Bagian bunga yang diperlakukan sebagai dividen tersebut tidak boleh dibebankan sebagai biaya oleh perseroan yang bersangkutan.

Pajak atas Dividen

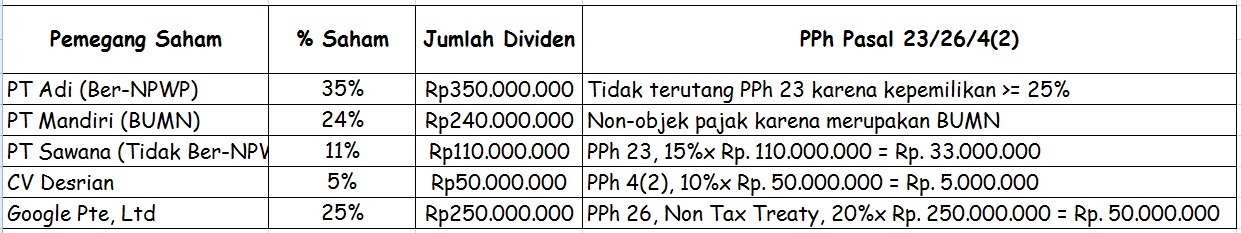

Pemberi dividen akan memotong jenis pajak penghasilan (PPh) dengan tarif yang berbeda-beda tergantung siapa penerima dividennya, apakah penerimannya dalam bentuk WP Badan, WP Orang Pribadi, atau WP Luar Negeri. Adapun untuk lebih jelasnya dapat kita lihat uraian singkat dibawah ini:

1. Dividen Sebagai Objek Pemotongan PPh Pasal 23

Wajib Pajak Badan Dalam Negeri atau Bentuk Usaha Tetap (BUT) yang menerima atau memperoleh penghasilan berupa dividen, maka atas penghasilan dividen tersebut dipotong PPh Pasal 23 sebesar 15% dari penghasilan bruto sebagaimana diatur dalam Pasal 23 ayat (1) huruf a UU PPh. Dividen tersebut dikenakan PPh Pasal 23 sepanjang tidak memenuhi ketentuan sebagaimana disebutkan dalam pasal 4 ayat 3 huruf f UU PPh.

- 15% (BerNPWP)

- 30% (Tidak BerNPWP)

2. Dividen Sebagai Objek Pemotongan PPh Final Pasal 4 ayat (2)

Wajib Pajak Orang Pribadi Dalam Negeri yang menerima atau memperoleh penghasilan berupa dividen, maka atas penghasilan dividen tersebut dipotong PPh Pasal 4 ayat (2) yang bersifat final sebesar 10% dari penghasilan bruto sebagaimana diatur dalam PP No. 19 Tahun 2009 tanggal 9 Februari 2009.

3. Dividen Sebagai Objek Pemotongan PPh Pasal 26

Wajib Pajak Luar Negeri yang menerima atau memperoleh penghasilan yang bersumber dari Indonesia berupa dividen, maka atas penghasilan dividen tersebut dipotong PPh Pasal 26 sebesar 20% dari penghasilan bruto sebagaimana diatur dalam Pasal 26 ayat (1) huruf a UU PPh. Namun, apabila penerima dividen ini adalah WPLN dimana Negara domisili yang bersangkutan mempunyai perjanjian perpajakan dengan Indonesia dan terdapat Surat Keterangan Domisili (COD), maka tarif yang dikenakan adalah tarif yang sesuai dengan Tax Treaty.

Dividen yang Dikecualikan dari Objek Pajak

Pada penjelasan sebelumnya, sudah dijelaskan mengenai pengertian dividen serta dividen yang termasuk objek pajak penghasilan. Namun, UU PPh memberikan pengecualian atas dividen tertentu yang tidak termasuk objek pajak penghasilan. Berdasarkan Pasal 4 ayat (3) huruf f UU PPh, bahwa yang dikecualikan dari objek pajak adalah dividen atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, badan usaha milik negara, atau badan usaha milik daerah, dari penyertaan modal negara (PMN) pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat:

- Dividen berasal dari cadangan laba yang ditahan; dan

- Bagi perseroan terbatas, badan usaha milik negara dan badan usaha milik daerah yang menerima dividen, kepemilikan saham pada badan yang memberikan dividen paling rendah 25% (dua puluh lima persen) dari jumlah modal yang disetor.

- untuk perusahaan yang tidak go public, adalah saat dibukukan sebagai utang dividen yang akan dibayarkan, yaitu pada saat pembagian dividen diumumkan atau ditentukan dalam Rapat Umum Pemegang Saham (RUPS) Tahunan. Demikian pula apabila perusahaan yang bersangkutan dalam tahun berjalan membagikan dividen sementara (dividen interim), maka Pajak Penghasilan Pasal 23 Undang-Undang Pajak Penghasilan terutang pada saat diumumkan atau ditentukan dalam Rapat Direksi atau pemegang saham sesuai dengan Anggaran Dasar perseroan yang bersangkutan.

- untuk perusahaan yang go public, adalah pada tanggal penentuan kepemilikan pemegang saham yang berhak atas dividen (recording date). Dengan perkataan lain pemotongan Pajak Penghasilan atas dividen sebagaimana diatur dalam Pasal 23 Undang-Undang Pajak Penghasilan baru dapat dilakukan setelah para pemegang saham yang berhak "menerima atau memperoleh" dividen tersebut diketahui, meskipun dividen tersebut belum diterima secara tunai.

Sumber:https://www.pengadaan.web.id/2018/05/pajak-atas-dividen-dan-contoh-penghitungannya.html