Suatu pekerjaan yang dilaksanakan oleh penyedia jasa konstruksi harus memperhatikan laba atau untung yang akan didapat oleh perusahaannya. Oleh karenanya para penyedia harus memperhatikan keuntungan yang akan didapat setelah dipotong dengan Pajak, yakni pajak PPh dan PPN. Sebagai warga yang baik, pasti taat pajak, bukan? Pajak-pajak tersebut dinamakan Pajak atas Jasa Konstruski baik yang akan dikeluarkan oleh konsultan perencana dan pelaksana pekerjaan.

Pajak Penghasilan atas Jasa Konstruksi diatur dalam Undang Undang PPh pasal 4 Ayat (2). Pasal ini mengatur pelunasan pajak dalam tahun berjalan antara lain melalui pemotongan atau pemungutan pajak yang bersifat final atas penghasilan tertentu.

Karena sifatnya final, maka penghasilan dan pajak atas jasa konstruksi ini tidak dimasukkan dalam penghitungan PPh Tahunan.

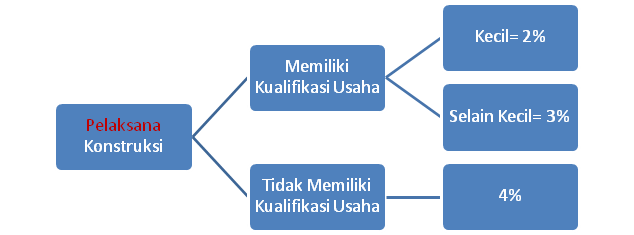

Tarif PPh Jasa Konstruksi

PPN Jasa Konstruksi

PPN atas Jasa Konstruksi dikenakan Sebesar 10% dari transaksi Jasa Konstruksi. (Bila kontrak sudah termasuk PPN maka dikalikan 10/110%) PPN terutang saat Pembayaran atau penyerahan Hasil Konstruksi.

Contoh Kasus Perhitungan Pajak atas Jasa Konstruksi

Bendahara Inspektorat Provinsi melakukan pembangunan gedung, adapun PT XYZ sebagai pelaksana konstruksi, dan Konsultan perencana adalah Ahmad sebagai perencana konstruksi.

Pada tanggal 31 Okt 2017 dilakukan pembayaran atas kontrak perencanaan oleh Ahmad sebagai konsultan perencana sebesar Rp44.000.000,00 (kontrak sudah termasuk PPN).

Pada tanggal 4 Nov 2017 dilakukan pembayaran kepada PT XYZ atas Progress Pelaksanaan Konstruksi sebesar Rp1.100.000.000,00 (kontrak sudah termasuk PPN).

Bagaimana menghitung kewajiban Perpajakannya?

a. PPN

- Perencanaan Konstruksi oleh Ahmad

- Pelaksanaan Konstruksi oleh PT XYZ

b. PPh

- Perencanaan Konstruksi oleh Konsultan perencana Ahmad yaitu = (KontrakPPN) x 4% = (Rp44.000.000,00Rp. 4.000.000,00) x4%= Rp1.600.000,00

- Pelaksanaan Konstruksi oleh PT XYZ yaitu = (KontrakPPN x 3%) =Rp.

Rp1.000.000.000,00x3%=Rp30.000.000,00

Jadi yang diterima konsultan perencana =

Kontrak- PPN – PPh = Rp44.000.000,00Rp4.000.000,00-RP. Rp1.600.000,00

= Rp. 38.4 juta

Jadi yang diterima Pelaksanaan Konstruksi = Kontrak- PPN – PPh = Rp Rp1.100.000.000,00Rp100.000.000,00Rp30.000.000,00= Rp. 970 juta

*Jika terdapat hal-hal yang belum dipahami, bisa ditanyakan langsung ke Kantor Pelayanan Pajak setempat

Sumber:https://www.pengadaan.web.id/2017/10/cara-menghitung-pajak-atas-jasa-konstruksi.html